财信研究评4月货币数据:需求下降拖累信贷大幅走弱,但最差阶

核心观点

一、疫情等因素拖累有效融资需求明显下降,4月金融数据总量与结构均大幅走弱

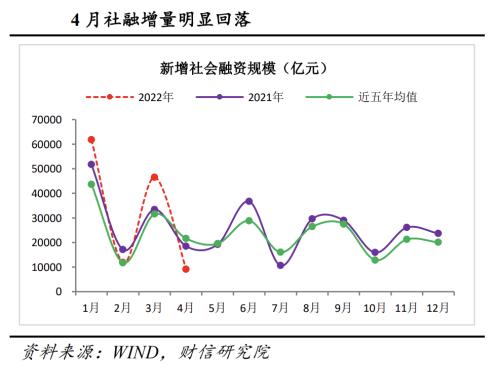

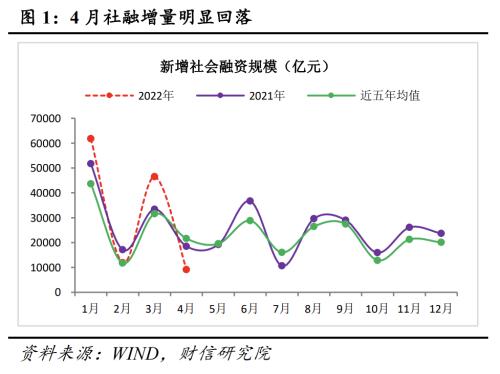

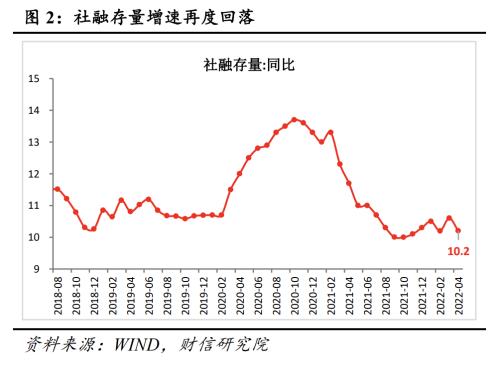

一是4月社融增量较去年同期腰斩,增速较上月回落0.4个百分点,疫情冲击下有效信贷需求不足是社融走弱的主因,政府债券、、表外融资对社融的支撑亦趋降。

二是信贷总量和结构双双转差,居民与企业信用收缩压力均加大。如受疫情冲击、地产低迷等因素影响,4月份贷款同比大幅减少8231亿元,增速创下2003年新低,其中,企业中长贷、居民分别同比减少3953和4022亿元,仍为主要拖累。1-4月份居民部门贷款和企业中长贷分别同比减少约2万亿元和9000亿元,表明居民和企业有效融资需求不足问题均已相当突出,亟待政策大力加码支持。

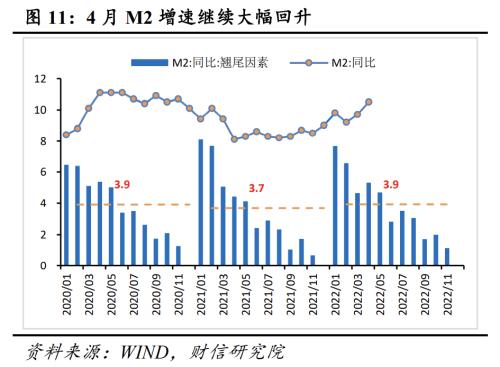

三是4月M2增速提高0.8个百分点至10.5%,主因在于财政支出提速、基数效应下降、利润上缴和居民储蓄意愿上升;同期M1增速小幅提高,则主要与存款活化和基数下降相关。

二、货币宽松继续加力可期,结构性政策担当主纲

一是实体有效融资需求不足和稳增长压力加大,决定货币宽松亟待加力,央行预计未来宏观杠杆率会有所上升;二是中美利差倒挂制约货币总量宽松空间,加上总需求偏弱下结构性工具宽信用效果更优,结构性政策加力或继续担当主纲;三是企业融资成本有望继续降低,预计5月LPR存在单边下调的可能。四是预计信贷需求最差的阶段已经过去,信贷增速有望逐渐企稳回升。

正文

事件:2022年4月份社融增量为9102亿元,比上年同期少9468亿元;新增人民币贷款6454亿元,比上年同期少增8231亿元;货币供应量M1、M2分别同比增长5.1%、10.5%,增速较上月末分别高0.4和0.8个百分点。

一、实体信贷需求不足是社融明显回落的主因

4月份社融增量为9102亿元,比上年同期少9468亿元,腰斩一半以上;社融存量增速为10.2%,较上月回落0.4个百分点(见图1-2),实体有效融资需求明显下降。分结构看:

(一)实体有效需求不足拖累信贷放缓是社融走弱的主因。4月份新增人民币贷款(社融口径)仅3616亿元,创下2010年以来单月最低增幅,同比减少9224亿元,几乎贡献了本月社融的全部降幅(见图3)。人民币贷款增长明显放缓:一是受疫情对实体经济的影响显现,叠加要素短缺、等生产成本上涨等因素,导致企业尤其是中小微企业经营困难增多,有效融资需求明显下降;二是前期央行加强窗口指导,推动信贷加快投放,导致前三个月信贷大幅扩张,对4 月份的贷款也存在一定的透支效应,如从前四个月的总规模看,新增人民币贷款(社融口径)约8.7万亿元,仍为历史同期次高水平;三是房地产市场预期仍未明显扭转,地产销售仍在探底,拖累相关融资需求偏弱。

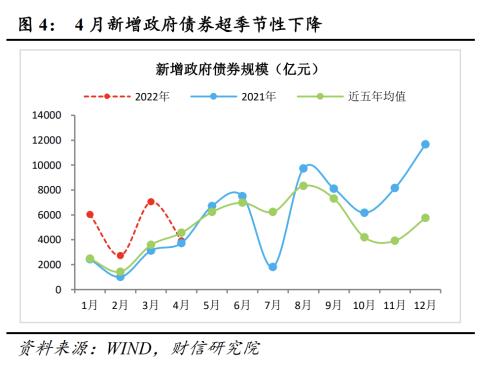

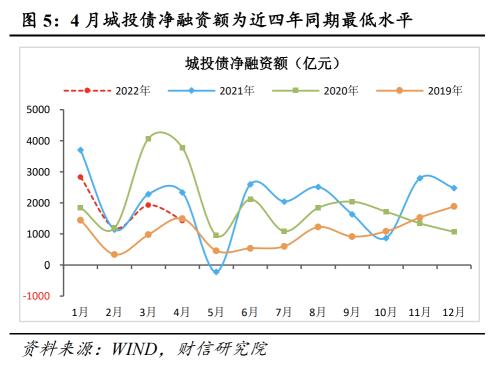

(二)政府债券、企业债、表外融资等对社融的支撑亦趋降。一是受1-3月份新增专项债发行明显放量,去年底下达的提前期批额度发行已接近尾声的影响,4月份专项债发行明显放缓,拖累政府债券同比仅多增173亿元,较1-3月份月均多增3000亿元左右明显减少,对社融的支撑趋降(见图4)。往后看,随着剩余额度已经下达,加上财政部明确要求6月底前要完成大部分新增专项债的发行工作,预计未来数月政府债券对社融的支撑有望边际改善。二是受企业经营困难增多,有效融资需求不足的影响,表外未贴现承兑汇票大幅萎缩,拖累表外融资对社融的贡献下降,如4月份表外融资为-3174亿元,同比少减少519亿元,而上月为同比多增4264亿元。其中,受实体需求不足影响,表外未贴现银行承兑汇票同比由上月多增2583亿元变为本月减少405亿元,是主要拖累;同期受益于稳增长压力加大背景下监管政策边际小幅松绑,表外信托贷款、委托贷款同比均继续保持改善态势(见图3)。三是受坚决遏制新增地方政府隐性债务约束影响,4月份城投债券净融资额同比减少905.8亿元,创下2019年以来同期最低水平(见图5),对的拖累显现,4月份企业债券净融资规模同比减少145亿元,较1-2月份月均多增2000亿元左右明显减少。

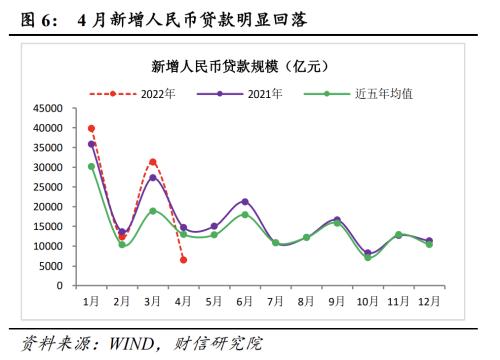

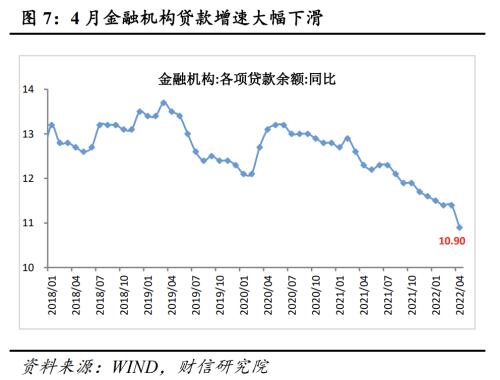

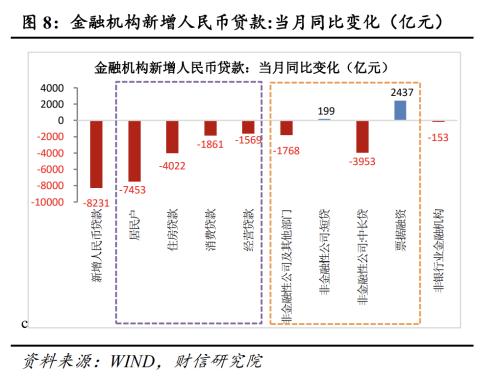

二、信贷总量和结构双双走弱,居民与企业信用收缩压力均加大

4月份金融机构新增人民币贷款6454亿元,比上年同期大幅减少8231亿元,降幅达56%(见图6);各项贷款余额增速为10.9%,较上月大幅回落0.5个百分点(见图7),创下2003年新低,国内稳信贷总量压力明显增大。结构上,居民部门贷款和企业中长贷仍是主要拖累,反映出消费疲软、房地产市场仍在探底和企业生产经营面临的困难加大;同期企业票据融资继续冲量维持高增,表明稳信贷政策仍在发力但难以抵消实体需求不足的拖累,信贷结构依旧欠佳。

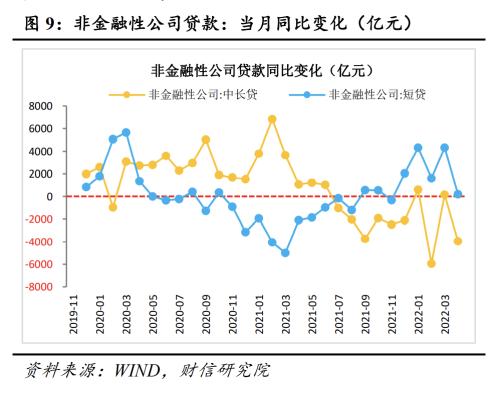

(一)企业端:票据继续冲量高增,但仍难抵中长贷大幅收缩。4月份,国内新增非金融性公司及其他部门贷款5784亿元,同比减少1768亿元(见图8),内部结构亦持续欠佳。如受益于央行持续保持宽松货币环境、加强“窗口指导”,推动信贷加快投放,本月企业票据融资继续冲量达到5148亿元,同比多增2437亿元;同期新增企业短贷同比多199亿元,但绝对规模已由正转负为-1948亿元;新增企业中长贷仅2652亿元,同比大幅减少3953亿元(见图9),1-4月份同比减少约9000亿元。企业中长贷同比持续大幅收缩,原因有三:一是疫情反弹和要素短缺、原材料等成本上涨,导致企业盈利下降、部分地区企业停工停产、物流运输不畅,加上需求端疲弱,企业投资意愿明显下降,有效融资需求大幅萎缩;二是房地产相关投资投资仍在探底,拖累产业链上相关企业融资需求疲弱;三是受城投监管偏严的影响,相关信贷需求大概率亦偏弱。

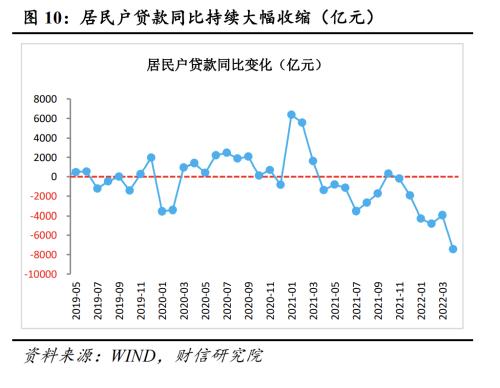

(二)居民端:房贷、消费贷和经营贷同比均大幅减少,映射消费、地产持续低迷。4月份,居民部门新增贷款-2170亿元,同比大幅减少7453亿元(见图10),1-4月份累计同比减少超2万亿元,国内居民信用收缩压力十分突出。其中,居民住房贷款减少605亿元,同比少增4022亿元,是最大拖累因素,表明房地产市场预期仍未明显扭转,居民购房意愿依旧疲弱,如4月份国内30大中城市商品房成交面积同比下降近54%,降幅较3月进一步扩大。此外,4月份不含住房贷款的居民减少1044亿元,同比少增1861亿元;居民经营贷款减少521亿元,同比少增1569亿元,反映出实体消费低迷和个体工商户生产经营面临的困难增加。

综合1-4月份的数据,国内新增人民币贷款约9万亿元,同比已少增1546亿元。结构上,企业短贷和票据融资同比多增约2.6万亿元,是重要的托底力量;同期居民部门贷款和企业中长贷分别同比减少约2万亿元和9000亿元,表明实体居民和企业有效融资需求不足问题均已相当突出,亟待政策大力加码支持。

三、财政扩张、基数下降与储蓄意愿上升等,共致M2增速大幅提升

4月末M2同比增长10.5%,增速较上月提高0.8个百分点(见图11),与社融走势背离,原因主要有四:一是受财政支出力度加大和节奏加快的影响,本月财政存款超季节性同比减少5367亿元,有利于阶段性增加同时段银行体系存款,对M2增速形成重要支撑。二是去年同期基数大幅回落也有利于M2增速提高较多(见图11),如2021年4月份M2增速较上月回落1.3个百分点,有利于今年同期M2增速提高。三是疫情反弹导致企业投资和居民消费支出减少,并推高两者储蓄意愿,4月份人民币存款同比多增8161亿元,导致准货币增速提高0.9个百分点。其中,住户存款同比少减8677亿元,非金融企业存款同比少减2346亿元。四是央行上缴结存利润,直接增强财政可用财力,将会在财政支出后对M2形成支撑,2022年以来央行已上缴利润8000亿元。

4月末M1同比增长5.1%,增速较上月提高0.4个百分点(见图12)。其中,占M1比重不足20%的M0,其增速较上月大幅提高1.5个百分点,对M1形成一定支撑。M0增速提升既与财政转移支付增加相关,也与下降导致存款活化存在一定联系。此外,占M1的比重超过80%的单位活期存款,其增速由3月的3.8%提高至4月的4.0%,也有利于M1增速提高,但本月单位活期存款增速提升主要与去年同期基数大幅回落相关,如2021年4月份单位活期存款增速较上月大幅回落1.3个百分点,有利于今年同期增速回升。

4月M1与M2增速剪刀差继续回落0.4个百分点,由上月的-5.0%降至-5.4%(见图12),表明企业盈利能力下降,当前经济下行压力依旧偏大。

四、货币宽松继续加力可期,结构性政策担当主纲

4月金融数据大幅走弱,反映出疫情对实体经济的影响突出,叠加房地产持续低迷,要素短缺、原材料等生产成本上涨等冲击犹存,企业和居民有效融资需求均明显下降。展望未来,货币政策将全力加大稳信贷支持力度、降低融资成本、强化对重点领域和薄弱环节支持力度,防止信贷塌方和经济增长滑出合理区间,预计信贷需求最差的时候或已过去,未来信贷增速有望企稳回升。具体看:

一是货币宽松有望继续加力。4月金融数据反映出实体信用收缩压力已十分突出,为防止信贷塌方,努力实现全年经济增长5.5%左右的预期目标,央行在本次数据公布后的答记者问上明确提出,“将稳增长放在更加突出的位置,加大稳健货币政策的实施力度…加快落实已出台的政策措施,积极主动谋划增量政策工具”,且央行预计未来宏观杠杆率会有所上升,表明货币宽松加力已是必然。

二是结构性政策加力或仍为主导。一方面,海外发达经济体货币收紧提速,导致中美利差出现倒挂,我国资本外流压力和人民币波动风险有所增加,加上输入性通胀压力加大,国内货币总量宽松面临一定制约,预计未来降准、降息等信号意义强烈的总量工具使用或更为谨慎。2022年一季度货币政策执行报告,也明确提出两个密切关注,即密关注物价走势和主要发达经济体货币政策调整,表明两者对国内货币政策的制约显现。另一方面,在总需求偏弱的当下,结构性货币政策工具在支持宽信用中或能更好发挥效用,央行在本次数据公布后的答记者问上,也强调将主要强化对重点领域和薄弱环节支持力度。

三是通过稳定银行负债成本和释放利率改革效能,继续降低融资成本。为稳定经济增长、缓解企业成本压力,国内贷款利率有望继续降低。但方式上,或主要通过降低银行负债成本和释放利率改革效能,推动金融机构继续合理让利,降低企业融资成本。央行在2022年一季度货币政策执行报告提出,4月最后一周,全国金融机构新发生存款加权平均利率已较前一周下降 10 个基点,预计5月份LPR利率存在单边下调的可能。

四是预计信贷需求最差的阶段已经过去,信贷增速有望企稳回升。一方面,预计国内货币稳信贷力度将明显加大,对信贷增速形成支撑;另一方面,随着国内疫情拐点初显,其冲击最严重的阶段已经过去,加上多项稳增长、稳就业政策密集出台,国内需求总体有望边际向好。